令和5年度税制改正により、令和5年10月1日から導入されるインボイス制度に関して免税事業者がインボイス発行事業者になる場合の負担軽減を図るため、消費税の納税額を売上税額の2割に軽減する経過措置が講じられます。

売上を把握するだけで税額計算が可能となることから、事務負担も大幅に軽減されます。

概要

インボイス制度を機に免税事業者からインボイス発行事業者として課税事業者になる場合には、仕入税額控除の金額を、特別控除税額(課税標準である金額の合計額に対する消費税額から売上げに係る対価の返還等の金額に係る消費税額の合計額を控除した残額の100分の80に相当する金額)とすることができます。(いわゆる2割特例)

【具体的事例】

不動産貸付業で年間売上高700万円(税抜き)の個人事業者の場合

(経費で課税仕入れに該当するものがないものとする)。

従来からの計算方法

- ①原則課税 消費税額 700万円×10%=70万円

- ②簡易課税 消費税額 700万円×10%×60%=42万円

- ①>② ∴②簡易課税 42万円

2割特例の計算方法(事前の届出は不要で、申告時に選択することができます)

- ③2割特例 消費税 700万×10%×2割=14万円

- ②>③ ∴③2割特例 14万円

適用対象事業者

2割特例は、インボイス制度を機に免税事業者からインボイス発行事業者として課税事業者になる場合です。

従って、基準期間における課税売上高が1千万円を超える事業者・資本金1千万円以上の新設法人などは2割特例の対象となりませんのでご注意下さい。

対象期間

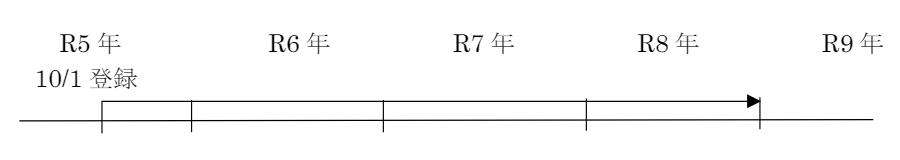

2割特例を適用できる期間は、令和5年10月1日から令和8年9月30日までの日の属する各課税期間です。

【具体的事例】

免税事業者である個人事業者が令和5年10月1日から登録を受ける場合

令和5年分(10~12月分)の申告から令和8年分の申告までが適用対象